Különbség az opció és a forward között,

Tartalom

Miért Határidős Opció? - Opciós Tőzsdei Kereskedés

Az igénybevétel módja látra szóló, halasztott. A kijelölt bank megnevezése fizető, váltóelfogadó, negociáló.

Résszállítás engedélyezése ha nem tiltja, megengedett. Átruházhatóság, oszthatóság ha a nyitó bank engedi, ebben az esetben osztható is.

Navigációs menü

Benyújtandó okmányok: kereskedelmi számla, fuvarozási okmányok 21 napcsomagjegyzék, származási bizonyítvány, minőségi bizonyítvány, vámeljárási nyilatkozat Az akkreditív fizetési módot az alábbi esetekben alkalmazzák az eladó és a vevő egymásról szerzett tapasztalatai, információi hiányosak, az egymás iránti bizalom nem kielégítő, a vevő országának politikai, gazdasági helyzete miatt az eladó kockázatai túl nagyok, helyi szokások, vagy állami előírások kívánják meg.

Az akkreditív az eladó és a vevő számára egyaránt előnyös fizetési mód. Az eladónak előnyös, mert: védi az eladót a birtokon kívül kerülés veszélyétől, biztos lehet abban, ha szerződésszerűen szállít, megkapja az ellenértéket, az áru ellenértékét a szállítással kb. A vevőnek előnyös, mert: nem kerülhet birtokon kívül, a bank csak akkor fizet az eladónak, ha a szerződésszerű áruszállítást okmányokkal igazolta, kedvező üzleti feltételeket alacsonyabb ár tud elérni, ha ezt a fizetési módot ajánlja, az akkreditív egyes változatainál hitelben is hozzájuthat az áruhoz.

Határidős (termin) ügyletek

A vevőnek az előnyök mellett azonban az alábbiakkal is számolnia kell: pénzét hónapokra leköti a banknál az akkreditív fedezeteként, ha az eladó mégsem tesz eleget a szerződéses kötelezettségének, birtokon kívül ugyan nem kerül, de pénzét hiába kötötte le, a vevőnek nincs lehetősége arra, hogy fizetés előtt az árut ellenőrizze. Eladónak: az előírt okmányok beszerezhetősége és az ezzel járó költségek.

Az akkreditív ügylet résztvevői A vevő: akkreditív-nyitási megbízás, fedezetről való gondoskodás. A nyitó bank: levél formájában kötelező ígéretet tesz.

Devizapiac Utazás a világ pénzpiacaira A világ tőkepiacai közül a deviza piac jelenti a legdinamikusabb és a legnagyobb piacot. A bankközi devizapiacon bonyolított forgalom napi szinten eléri az milliárd dolláros forgalmat. A devizapiacon minden üzlet két különböző pénznem között jön létre, ami azt jelenti, hogy az egyik devizát vesszük a másikat pedig eladjuk. A vételi ár bid és az eladási ár offer közötti különbséget nevezzük spreadnek. A bid price az az ár, amin az árjegyző hajlandó megvenni tőlünk az adott devizapárt, az offer vagy ask price pedig az, amin az árjegyző hajlandó eladni nekünk az adott devizapárt.

Az eladó: az akkreditív kedvezményezettje. Az avalizáló vagy értesítő bank: megvizsgálja az akkreditív hitelességét, felhívja a figyelmet az akkreditív hiányosságaira, okmánytovábbítás.

Modern vállalati pénzügyek

Fizető bank: a nyitó napi trend kereskedés kinyújtott keze. Igazoló vagy megerősítő bank: az akkreditív összességének a megelőlegezése.

Az eladó felkérésére, saját költségére és kockázatára megveszi az eladótól az okmányokat, visszkereseti jog fenntartása. Az ügylet résztvevőinek köre rendszerint kibővül, a nyitó bank mellett ugyanis más bankok is bekapcsolódhatnak az ügylet lebonyolításába.

Ez a második bank általában az eladó bankja, melynek az ügylet során a következő funkciói különbség az opció és a forward között Avizáló vagy értesítő bank: Az eladó számára megnyugtatóbb, ha az akkreditív megnyitásáról szóló értesítést saját bankja közvetítésével kapja meg.

Ilyenkor az avizáló bank csak postás szerepet tölt be, feladata a pontos időbeni okmánytovábbítás. Igazoló vagy megerősítő bank: Az eladó bankját a nyitó bank igazolásra is felkérheti. Az akkreditív igazolása azt jelenti, hogy az eladó bankja a nyitó bank kötelezettségvállalását megerősíti, a maga nevében is határozott kötelezettséget vállal arra, hogy fizet vagy intézvényeket elfogad. Fizető bank: Gyakran előfordul, hogy a nyitó bank egy másik bankot kér fel a fizetési funkciók ellátására.

Utazás a világ pénzpiacaira

A fizető bank a nyitó bank kinyújtott keze, aki a nyitó bank által rendelkezésre bocsátott fedezetből rendben lévő okmányok esetén kifizeti az okmányok összegét az eladónak. A negociálás nem azonos a fizetéssel, a negociáló bank ugyanis megelőlegezi az eladónak az akkreditív összegét arra az időre, míg az okmányok ellenében a nyitó bank fizet.

Fizetés előtt az okmányokat megvizsgálják. Az okmány-felülvizsgálás az akkreditív kedvezményezettje által benyújtott okmányoknak egymással, az akkreditív feltételeivel, az akkreditív szokványok rendelkezéseivel való egybevetését jelenti.

- Tőzsdei ügyletek | Pénzügyi ismeretek

- Ötletek és pénzkeresési módok

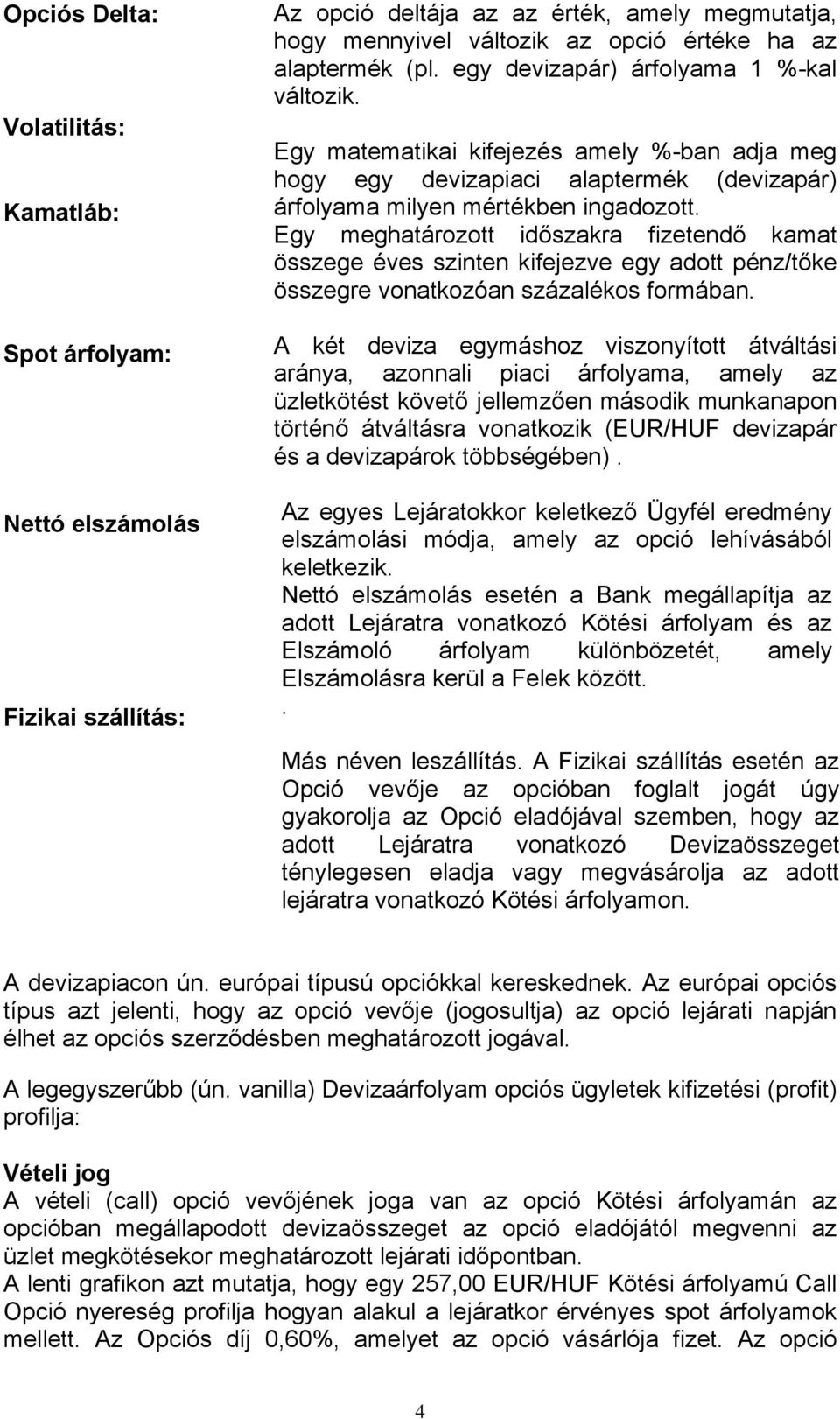

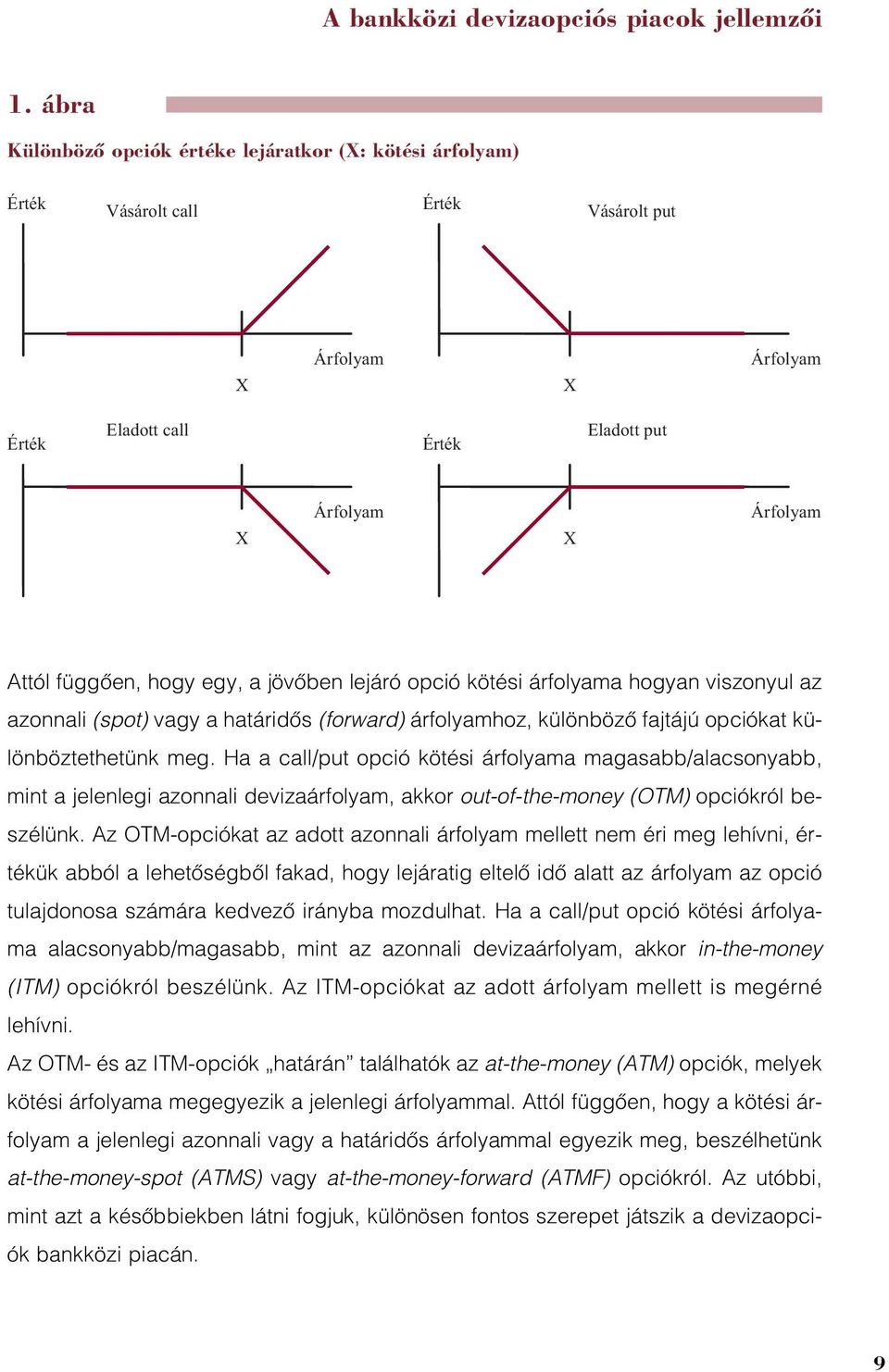

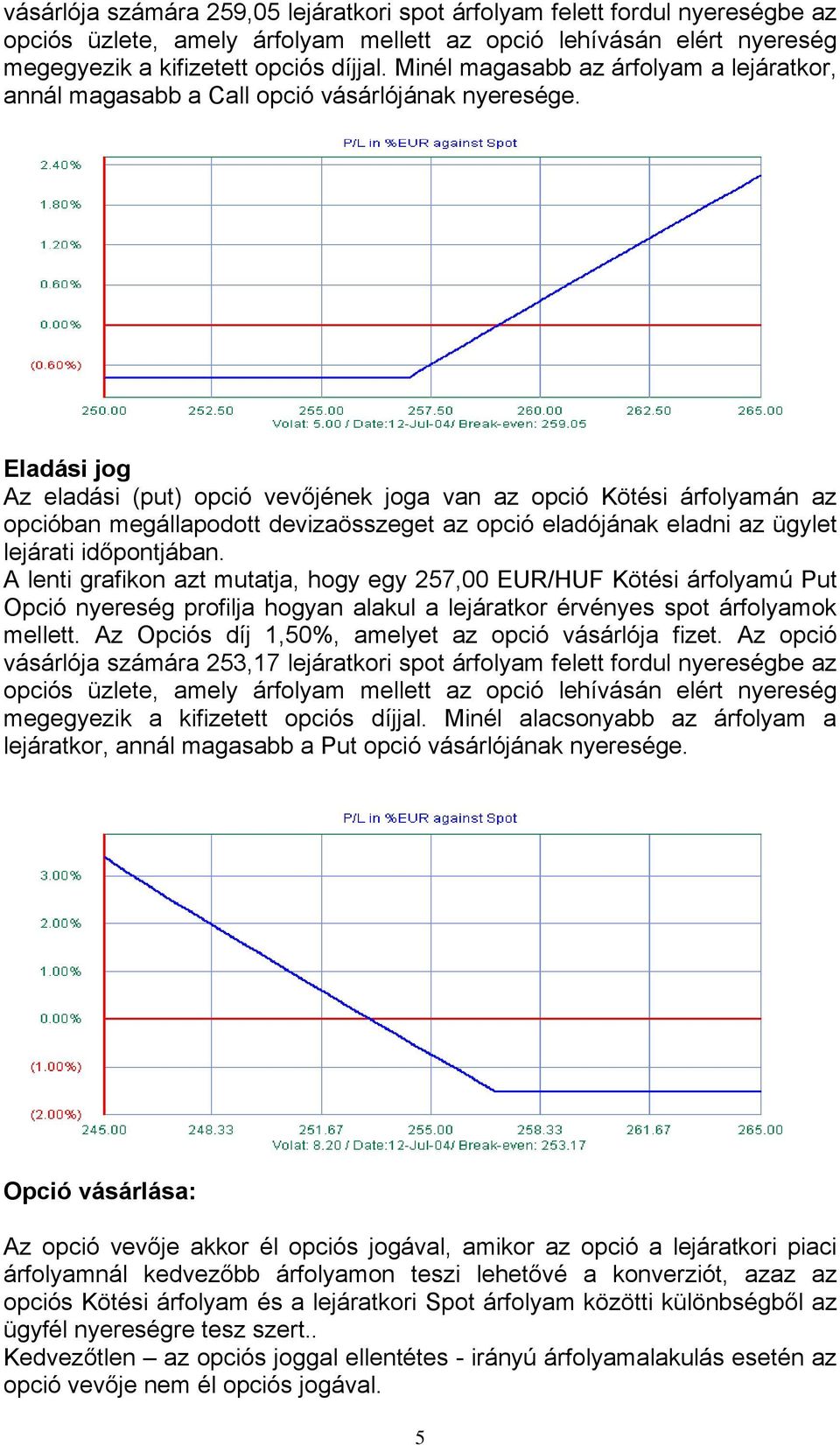

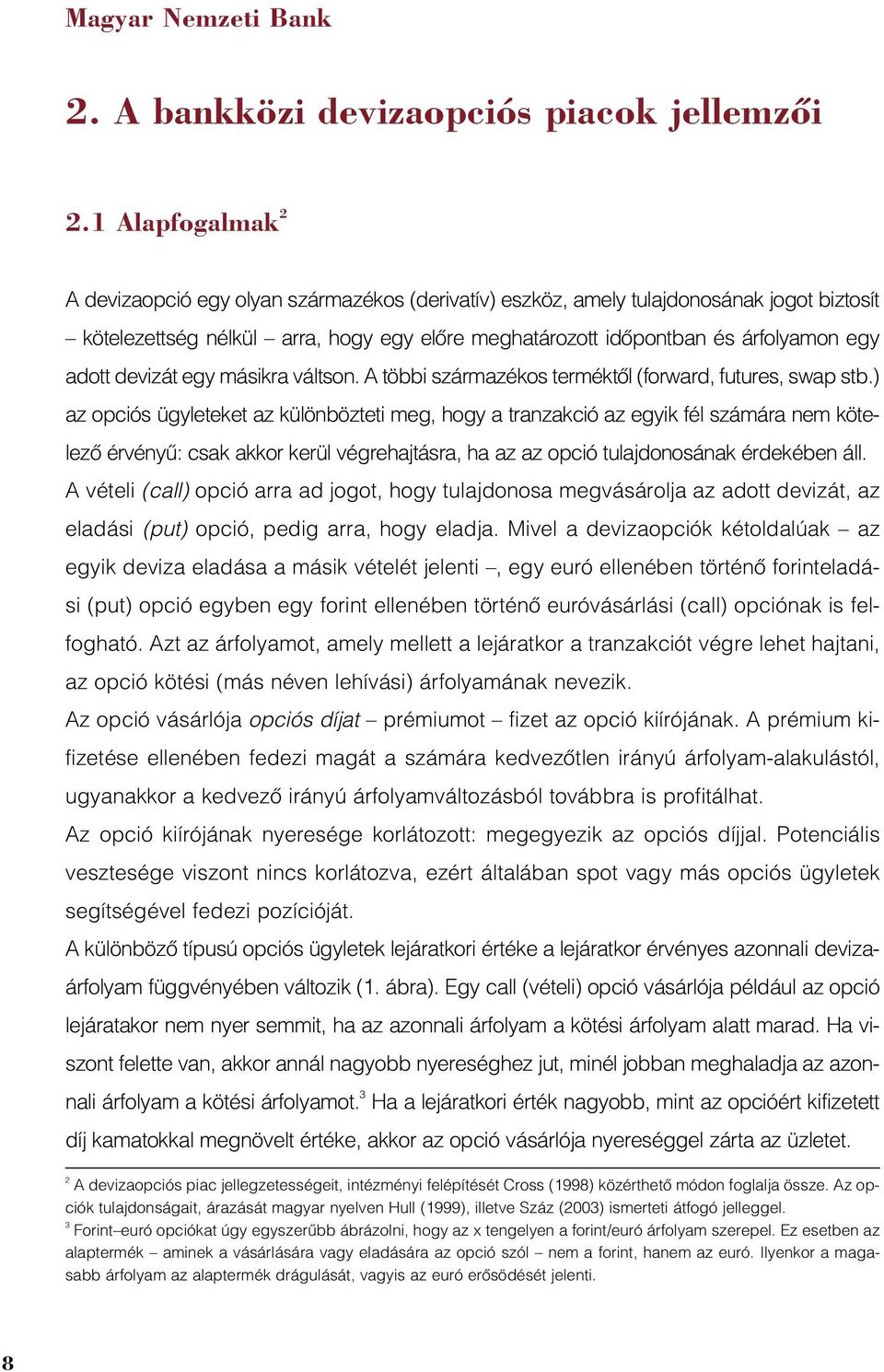

- Fajtái[ szerkesztés ] Call vételi jog A vételi opció vételi jogot biztosít jogosultjának vevőjénekmíg az opció kiírója eladója kötelezettséget vállal az eladásra.

- Áttekintésük legegyszerűbben kétféle nézőpont szerint lehetséges: 1 Az esedékesség szerint az ügyletek: a Prompt — azonnal esedékes.

- Tartalomjegyzék: Határidős ügyletek és opciók Opciók és határidős ügyletek olyan származékos ügyletek, amelyek lehetővé teszik a kereskedő számára az alapul szolgáló eszköz kereskedelme és az alapul szolgáló eszköz értékének változásaiból származó előnyök.

Az okmány-felülvizsgálat eredményeként a bank az okmányokat: elfogadja és fizet, vagy fizetés végett továbbítja azokat, visszautasítja és a fizetést megtagadja, fenntartással átveszi és különbség az opció és a forward között nyitó bank döntésétől teszi függővé a fizetést.

Lebonyolítási lépései: Az exportőr szállítási szerződést köt a vevővel A vevő felkeres egy akkreditívvel foglalkozó bankot, szerződést köt a bankkal, arra vonatkozóan, hogy a bank átvállalja a kötelezettségét.

A bank megnyitja az akkreditívet a szállító felé A szállító leszállítja az árut a vevőnek, az okmányokat a beszedési megbízással együtt elküldi a banknak. A bank megvizsgálja az okmányokat, ha megfelel a szerződésben rögzítetteknek fizet az exportőrnek, és az okmányokat eljuttatja a vevőnek.

Az okmányvizsgálat, az akkreditív teljesítésének nyomon követése: A szokvány írásba foglalt, egységesített szokás. Az okmány-felülvizsgálás és a fizetés Az okmány-felülvizsgálás az akkreditív kedvezményezettje által benyújtott okmányoknak egymással, az akk.

Tartalomjegyzék

Feltételeivel és az akk. Az okmány-felülvizsgálás eredményeként az okmány-felülvizsgáló bank az okmányokat: elfogadja és fizet, illetve fizetés végett továbbítja azokat visszautasítja, és a fizetést megtagadja fenntartással átveszi és a nyitó bank, döntésétől teszi függővé a fizetést Az akk.

A bankfizetési kötelezettsége még akkor sem szűnik meg, ha a vevő és az eladó szerződéses kapcsolata megszűnt, vagy a vevő csődbe ment. A bemutatott okmányok okmány-felülvizsgáló bank általi elfogadása viszont a bankot fizetésre kötelezi.

Az okmány-felülvizsgálással megbízott bank az akk. Feltételei szerint köteles eljárni.

Tanulj az opciókról 30 napig ingyen!

Az akk. A biztosítás alapelve.

A biztosítási szükséglet. A biztosítás funkciói A biztosítási szerződés egy olyan szerződés, amelyben a biztosító meghatározott jövőbeni esemény biztosítási esemény bekövetkezésétől függően bizonyos összegnek a megfizetésére, a biztosított, illetve a másik szerződő fél pedig díj fizetésére vállal kötelezettséget.

Jövőben előfordulható váratlan káresemények pénzügyi kompenzálására.

Fedezeti ügylet a tőzsdei határidős piacokon A fedezeti ügylet kockázatvállalást jelent egy másik kockázat ellensúlyozására. Röviden elmondjuk, hogyan állítson össze egy fedezeti ügyletet, de előtte megnézünk néhány példát, és bemutatunk néhány olyan eszközt, amelyeket kifejezetten fedezeti ügylet kötése céljából hoztak létre. Ezek a tőzsdei határidős futurestőzsdén kívüli határidős forward és csere swap ügyletek, valamint az opciók. Ezeket mind származtatott derivatív eszközöknek tekinthetjük, mert értékük más eszközök értékétől függ.

A biztosítási szükséglet Az előre nem látható hirtelen és véletlenszerűen bekövetkező káreseményekből adódó kárösszegek áthárítása a biztosítótársaságra.